套期保值本身是一种风险管控手段,但是在帮助企业规避商品价格波动风险的同时,也会产生其他的风险,这些风险包括固有风险、外在风险。

因此对于套期保值可能产生的风险进行分析和管理尤为重要。

套期保值固有风险

套期保值固有的风险最主要的就是基差风险,基差是指在某一时点,商品的现货价格和期货价格的差额。

虽然现货价格和期货价格走势基本相同,但其变动幅度有差异,这样导致基差也在不停的变化中,当现货价格高于期货价格时,基差为正,此时称为现货升水,反之则称为现货贴水。

基差的变化影响套期保值的效果。当基差走弱时现货价格的增长速度低于期货价格的增长速度,如果是买入套期保值,那么期货市场获得的盈利就大于现货市场上的亏损,此时套期保值不仅可以规避风险、成功锁定利润还可以获取一定的盈利。当基差走强时,现货价格下跌速度低于期货价格下跌的速度,如果是卖出套期保值,那么期货市场获得的盈利同样大于现货产生的亏损。

影响基差变化的主要因素:一个是持有成本,持有成本包括现货仓储费、运输费、保险费和借款利息,这些组成变化就会影响基差的变动,从而影响套期保值的效果。

二是市场供求关系,比如在商品供大于求的时候,商品现货价格下降,期货价格也随着下降但幅度相对更小,就造成基差走低。

三是商品与期货的不匹配,这种套保也称为交叉套保,由于被套期保值的资产与期货合约的标的资产不同,造成的基差风险。

套期保值固有风险除基差风险外,其次就是套期保值比率风险,套期保值所选取的期货合约价值与被套期保值的现货价值比率选择是否合理决定套期保值是否成功。

套期保值外在风险

套期保值业务财务风险

财务风险主要是指在套期保值过程中出现保证金不足的可能性,期货市场保证金制度,履行的是逐日盯市原则,保证金账户的金额随着商品价格波动而不断变化,极端情况下,企业现金如果难以填补空缺,会面临日常经营现金流不足。

套期保值运营风险和操作风险

由于企业管理决策能力不足,导致套期保值方案存在缺陷,实践操作中难以达到预期目标。套期保值业务中由于误操作造成的操作风险。

套期保值投机风险

一些企业在套期保值业务中未能严格遵循套保原则,做成了投机,如果因为市场价格变动预判错误,可能会企业带来更大损失。

套期保值业务业务风险需要进行精确的识别与管控,过去粗放的、人工的方式已经不够应对各类风险,此时运用现代信息技术辅助势在必行。

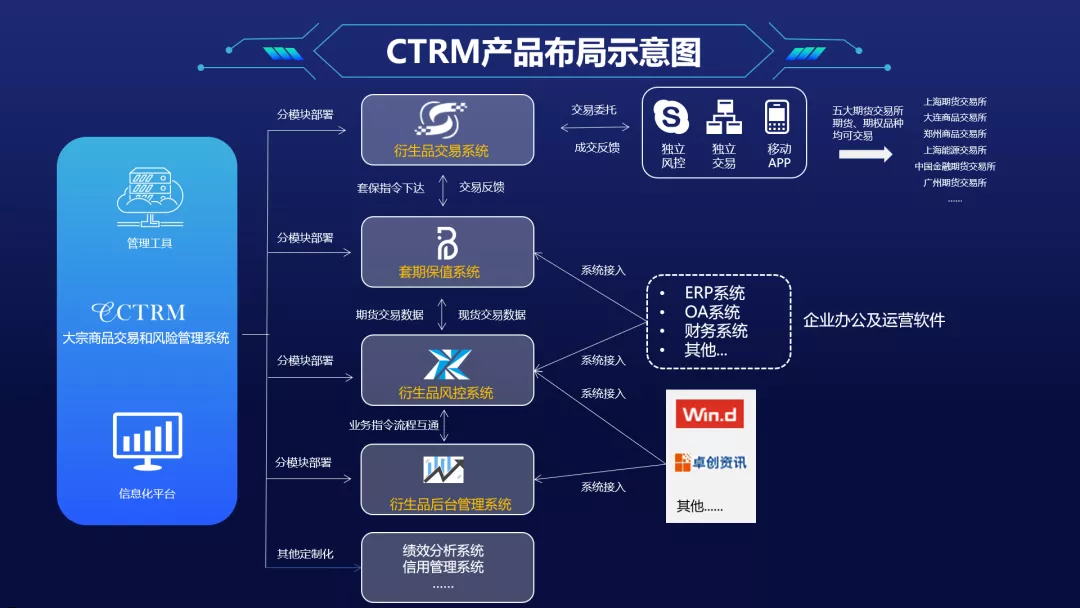

通过信息化系统可以进行套期比例的实时跟踪计算,减少误操作、避免违规,利用交易系统的风控条目设置减少人为交易引发的操作风险,比如该止损的时候不止损等情况。

信息系统还可对现货和期货的敞口估值,使得企业可以直观监测业务敞口情况。

CTRM正是专门针对大宗商品企业量身定做的交易风险管理系统,系统化解决套期保值业务中风险管理难题,国际上利用CTRM辅助套期保值已经成为主流做法,国内目前才起步,相信利用信息系统辅助企业套期保值将成为国内行业趋势。

武汉智慧304永利代理数据科技股份有限公司 版权所有@Copyright 2019