2021年上半年,在大宗商品价格波动加剧的背景下,产业客户通过期货市场进行避险的意识和需求显著提升。

2021年第二季度,357家实体行业的A股上市公司共发布702条关于套期保值的公告,包括291家大型公司和66家中小型公司,其中有92家公司为首次发布,公司家数较上季度增长53%。

2021年第二季度发布套期保值公告的上市公司数量比去年同期增加85家,首次发布套期保值公告的上市公司数量比去年同期增加43家。截至6月底,2021年发布套期保值公告的上市公司数量达556家,已经超过2020年全年489家的数量。

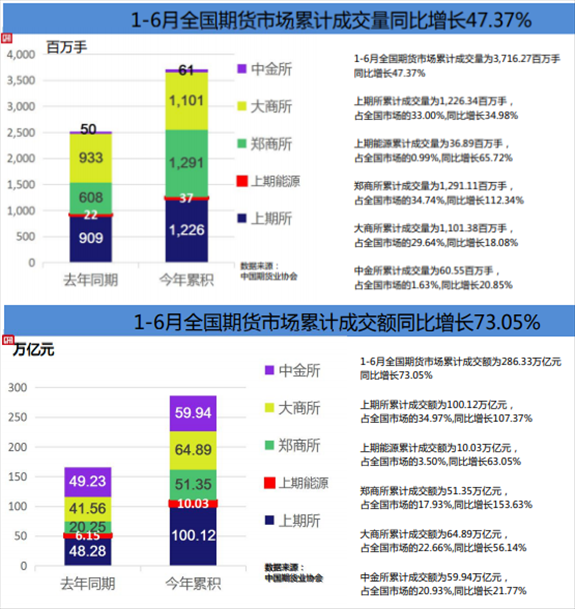

从期货市场成交情况看,中国期货业协会统计显示,2021年上半年,全国期货市场累计成交量约37.16亿手,累计成交额约286.33万亿元,同比分别增长47.37%和73.05%。

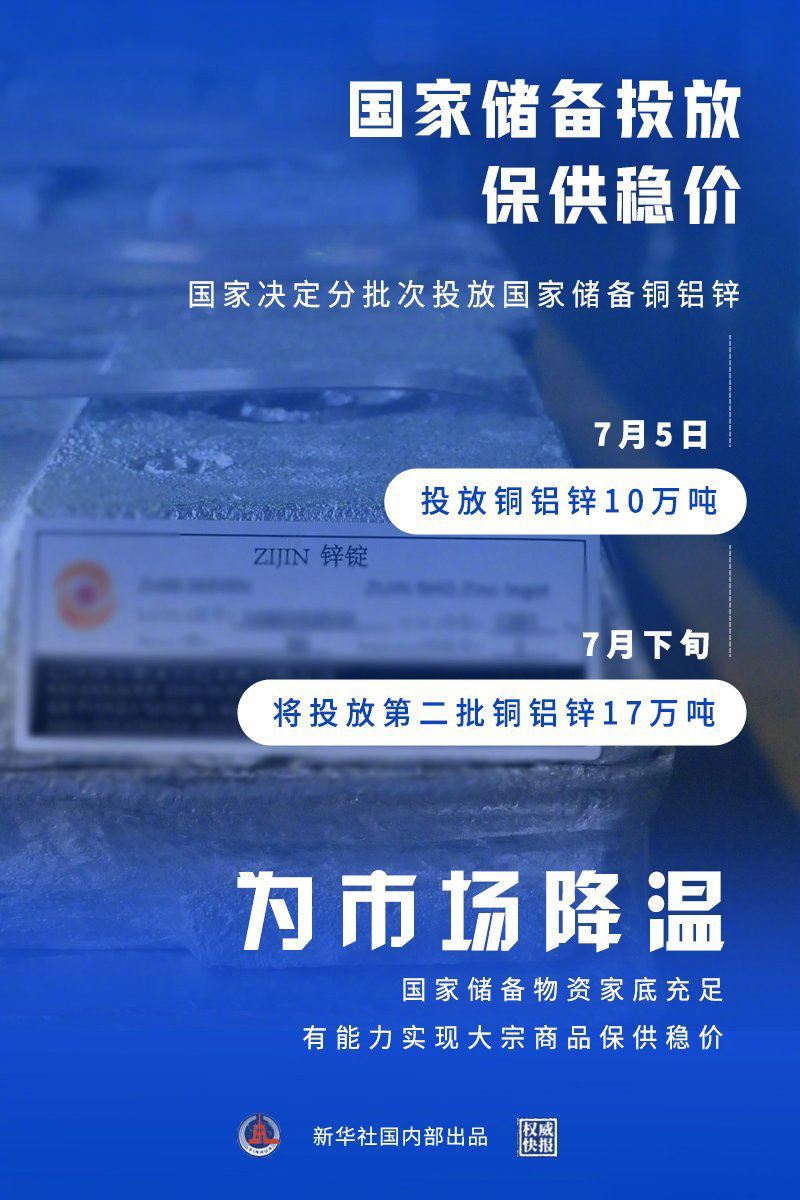

此外,今年以来大宗商品价格持续上涨,对议价能力弱的产业链中下游造成冲击,使得不少企业生产经营困难,针对此情况,国家出台了一系列应对措施,来帮助企业应对价格上涨带来的成本压力。

如要求各地价格主管部门着重加强价格监测预警和预期管理,强化大宗商品价格调控,做好重要民生商品保供稳价。

继7月5日投放国家储备铜2万吨、铝5万吨、锌3万吨后,7月下旬将继续投放第二批国家储备铜3万吨、铝9万吨、锌5万吨。

再来,随着期货衍生体系进一步丰富,企业参与套期保值时也有了更多选择。

2020年上半年,期货市场上市了生猪期货、花生期货、棕榈油期权和原油期权,丰富相关产业链企业的避险“工具箱”。

同时,场外交易基础设施也进一步完善。

上海期货交易所推出了标准仓单交易平台报价专区业务,并上线了石油沥青品种标准仓单交易业务;

郑商所新增了动力煤等7个品种仓单交易业务;

大商所新增了玉米等15个品种基差交易上线等。

综上,种种现象表明,期货市场在帮助企业稳健发展和优化产业链方面大有可为。、

值得一提的是,尽管期货衍生品是企业风险管理常用工具,但企业在操作时有许多问题需要注意。

面对市场环境变化加快、实体企业转型升级中风险管理需求复杂度提升,而上市公司大多体量较大,需求也更可能是多元化的。

企业应建立一套完善的制度和严格的流程,不管交易策略如何,都不会发生大的风险。制度和执行是基本保障,策略是进阶。对于刚开始从事套期保值的企业来说,应该重视制度和流程,淡化策略;等保值经验丰富,人才梯队完善后,再逐渐优化策略,找到符合自身特点的保值交易体系。

相信随着我国衍生品市场的不断发展,以及套保避险理念的不断传播,会有更多的中国企业使用衍生工具对冲日益复杂的商业环境中遇到的商品价格、利率、汇率波动的风险,助力我国实体经济的高质量发展。

武汉智慧304永利代理数据科技股份有限公司 版权所有@Copyright 2019