2022年8月1日,《中华人民共和国期货和衍生品法》正式施行,期货和衍生品法将衍生品交易纳入了法律调整范围。在期货和衍生品法引领下,为加强衍生品市场监管,促进衍生品市场健康发展,防范和化解金融风险,有必要在部门规章层面出台一部统一规范衍生品市场的规则。由此,《办法》应运而生。

对期货行业而言,《办法》或将改变当前期货公司展业新模式——期货公司从事衍生品交易迎来突破,在场内交易、做市业务等方面不再仅仅局限于风险子公司,期货公司在风险隔离的基础上从事自营交易得以实现。

长期以来,与券商通过衍生品部直接开展衍生品交易不同,期货公司必须“借道”其风险管理子公司方可展业。随着衍生品市场近年来的蓬勃发展,衍生品交易模式逐步成熟,风险点渐趋明朗,这一政策,旨在业务探索,对期货公司经纪业务与衍生品交易业务进行风险隔离,而期货公司的分级分类交易则是确保在做市以及投资方面更为规范和控制风险。

近年来证券公司场外衍生品业务发展势头迅猛。

中国证券业协会的数据显示,2021年全年共新增场外衍生品交易合计名义本金84038.01亿元,同比增长76.56%;截至2021年末,未了结的场外衍生品交易合计共存续名义本金20167.17亿元,同比增长57.80%。

众所周知,交易所标准化的场内衍生品,可通过发挥其发现价格、管理风险、配置资源等重要功能服务实体经济,但大宗商品企业面临的风险千差万别,非标准化的期权、互换、远期等场外衍生品则进一步满足了实体企业的个性化、精细化风险管理需求。

通过为大宗商品企业提供商品互换等场外衍生品业务,直接降低了企业参与衍生品市场的门槛,让更多的企业可以通过衍生品工具管理价格波动风险,得到了众多大宗商品企业的欢迎,期货公司风险管理子公司场外衍生品业务迎来跨越式发展。

根据中国期货业协会数据,我国场外衍生品业务累积成交名义本金规模从2017年的3331.63亿元,增长至2022年的20470.37亿元;持仓名义本金规模从2017年的146.63亿元增长至2022年的3198.26亿元。

且近年来,面对原材料和产品价格的波动、汇率波动等,越来越多的上市公司选择利用期货衍生品管理生产经营风险,以降低经营成本、实现稳定经营。

据不完全统计,2022年共有1137家实体行业的A股上市公司发布了总计达2819条衍生品使用的相关公告,其中有2798条公告是关于套期保值的。

信息化时代,对很多大宗商品企业来讲,并不是单一地解决采购、仓储、加工、销售到运输其中一个环节不通的问题,也不是解决某一个主体的痛点的问题,上下游之间的数字化协同成为关键。

为应对价格波动,企业要参与期货衍生品交易,企业的大宗商品定价体系、风险管理工具、运营模式等等都需要创新才能应对大环境的转变。

然而横亘在企业面前的还有一个务实的问题:究竟如何落地?

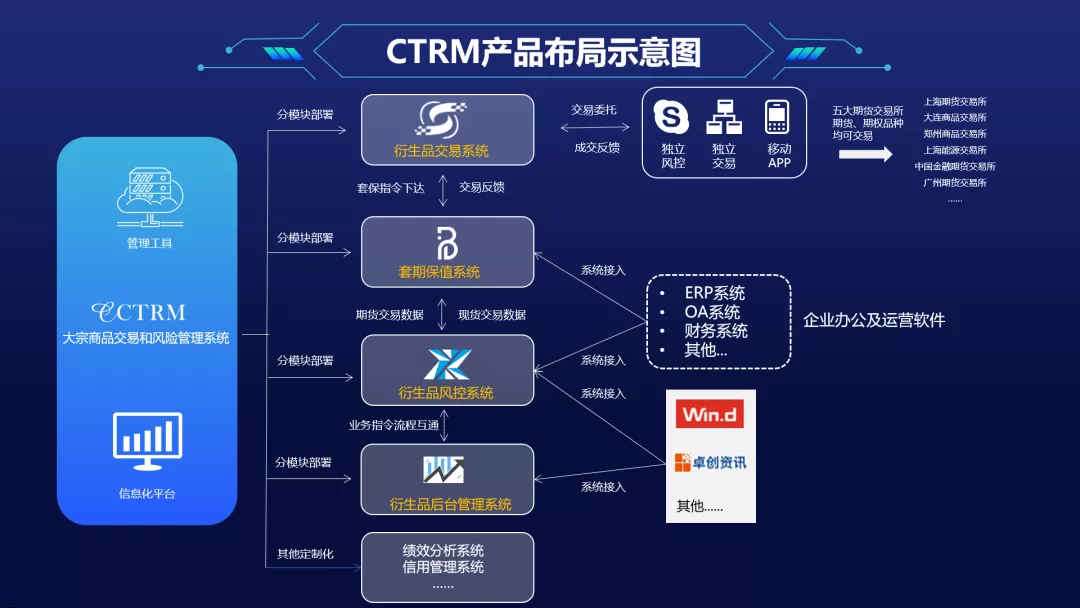

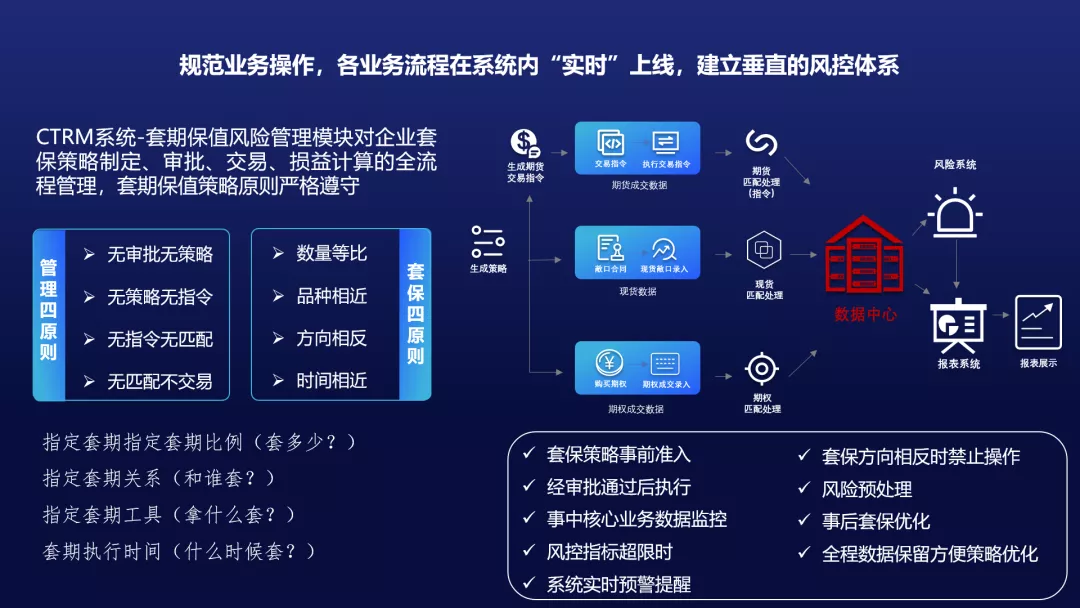

在此,作为大宗商品企业运营及风险管理数字化服务提供商,智慧304永利代理深耕大宗商品领域,致力于推动大宗行业实现产业数字化、智能化场景应用的创新,助您一臂之力——自研智慧304永利代理CTRM期现云系统,基于云平台的构建,将供应链云、财务云、资金云等供应链和财务模块与套期保值、风险管理、数据中心及交易系统等模块打通,结合内外部生态伙伴解决方案,完成面向大宗商品企业的期、现、财一体化、数字化风险管理解决方案。

头部或者大型的实体企业,可在标准化模块的基础上,根据企业实际需求开发定制;更多的中小企业,可选择标准化模块灵活组合产品。

同时智慧304永利代理还提供企业制定前期的制度搭建,针对企业的需求和市场情况制定适合企业发展的专业套保方案服务咨询。

武汉智慧304永利代理数据科技股份有限公司 版权所有@Copyright 2019