【摘要:基金经理的投资风格长期稳定能给基金带来较好的投资收益,同时也会给基金带来较大的回撤,如果没有在正确时间买入该基金,基民可能会遭受较大的投资损失。所以要学会在正确的时间找到对的基金】

在市场经历了连续调整后,凭借较低的市场估值水平,公募基金产品频发。根据WIND数据显示,2018年7月公募基金发布发行产品募集公告在50只以上,募集期在7天至92天不等,还有近期即将发售的养老目标基金等新基金。

那在这么多新发的基金与继续存续的产品中,该买那一只呢?参考基金管理人或基金经理曾经管理过的产品业绩,或是根据销售人员的推荐而买入,那显然是很愚蠢的。

基金投资收益可简单区分为:投资管理能力+运气成分,当运气没有了的时候,有些基金产品四分位排名就从本季度排在前四分之一,下一季度就排在最后一个四分之一了。所以在选择投资某只基金时需要有效将运气成分排除出去。

我们无法预知新发的基金未来收益会怎么样,也无法预知未来行情怎么演绎。所以,我们需要善用市场上各类渠道或科技金融公司的公开数据或信息,对基金产品进行更深层次的辨识,下面小编随机抓取一只001518.OF作为案例:

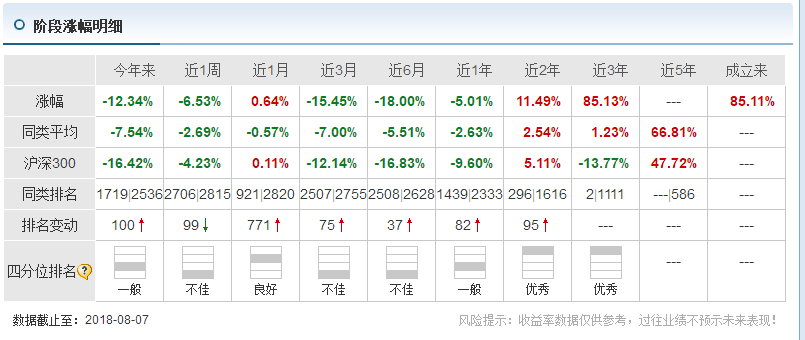

第一层次:基金收益率

基金收益率是集合投资管理能力、投资运气的整体表现,整体反映基金的收益表现及同类排名。细看上图,排名变动和四分位排名变化都是比较大的,可能基金投资主题处于市场风口或是处于调整期或是其他原因等。总之,这一层次的收益率影响因素之多,不能凭此简单判断其好坏。

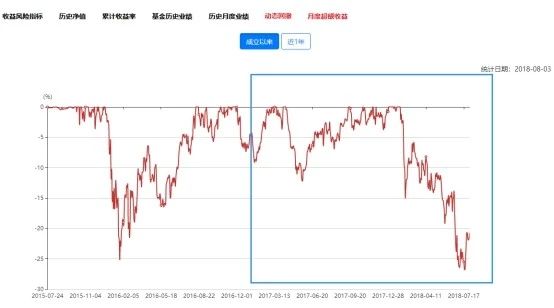

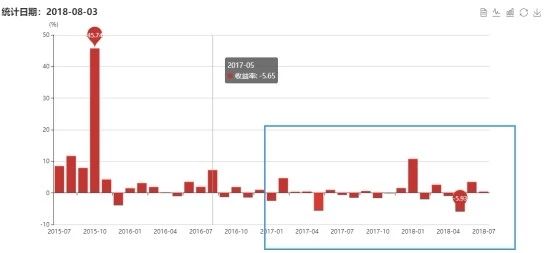

第二层次:超额收益率与最大回撤

动态回撤幅度大小、持续时间直观反映产品风险控制能力;月度超额收益率直观反映产品对比基准的超额收益,是不可忽视的重要指标。该基金的最大回撤幅在今年7月创最高纪录,比2016年初实施熔断新政市场千股跌停时期回撤幅度要大。2017年-2018年该基金月度超额收益率比较2015年也有明显降低。为何该基金会有如此大的变化?我们继续往下看。

第三层次:收益风险比—夏普比率与所提诺

从近三年的基金表现看,其下行标准差与大盘指数相差无几,略高于混合型基金总指数。该基金的夏普比率和索提诺比率在过去三年里呈现下降趋势,反映出每增加一个单位的风险获取的回报越来越小。

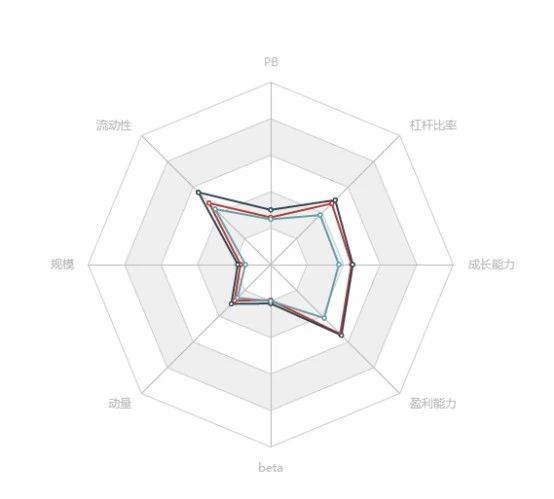

第四层次:风格稳定性—趋势雷达图

【注:上图是武汉智慧304永利代理基金评价系统对基金投资风格变化而画出的趋势雷达图。主要运用Barra多因子模型挑选出该基金敏感度较高的8个因子,以过去三个月为观测点,滚动一年的多因子评价分析。】

该基金收益对各类风格因子的敏感性、稳定度相对比较稳定,并没有出现很大变化。小编从该基金公布的持仓信息也验证了上一结论,2015年、2016年、2017年、2018年该基金行业配置明细集中在房地产业、建筑业、制造业、金融业四大行业上,从基金成立至今几乎没有变化,其行业配置风格也比较稳定。

从过去一年的的结构性行情中,结合其行业配置稳定度和投资风格稳定度看,该基金主要配置的行业不在投资风口上了,所以该基金今年以来收益表现弱于同类平均,近三年的夏普比率也呈现逐渐下降趋势了。

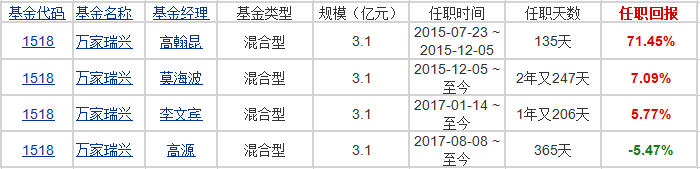

第五层次:基金经理变动对基金收益的影响

仅从基金经理的任职回报看,高某在2015年下半年并不太好的市场行情下抓住房地产开发、建筑业投资风口,取得71.45%的高回报,在当期同类产品中表现较为优秀。新基金经理接任后行业配置、投资风格仍旧保持一致,但基金收益表现确并不理想,这里面的问题值得大家好好思考一番。所以,当基金产品表现突然变化较大时,不妨从基金经理变动上找一找原因。

基金经理的投资风格长期稳定是能给基金带来较好的投资收益,同时也会给基金带来较大的回撤,如果没有在正确时间买入该基金,基民可能会遭受较大的投资损失。所以,在选择一只基金时不仅简单看其历史业绩,更要排除其历史业绩的运气成分,从各项数据中探寻其投资能力突出的地方,做最正确的资产组合配置,就像基金评价系统云享速评所能做到的一样。

如果现在投资基金仍抱着“过去的业绩能够预测未来的收益”这个美好愿望的话,那您可能就是“总买收益高的基金但就是不争钱”的那一部分基民了。这些经验总结给大家,希望能对大家有所帮助。

最后,将我很喜欢的一句话在这里分享给大家“心怀敬畏,了解不能,专注所能。”

武汉智慧304永利代理数据科技股份有限公司 版权所有@Copyright 2019