我们知道,期货的主要功能之一价格发现,通过对未来供给或需求趋势进行预测,预判未来是供大于求还是供不应求,从而调整经济活动缩小供需缺口,最终使大宗交易价格不会出现剧烈波动。

而大宗商品套期保值业务,是企业为减少外汇风险、利率风险、商品价格风险等,选择特定的金融工具来抵消风险,从而锁住成本或者利润。因此,利用期货工具规避风险成为了多数大宗商品企业生产、销售、流通时保成本与规避市场价格风险的优先选择。

近年来,对大宗商品的风险管理出现“期现联动”概念,但仅仅只是把大宗商品交易归结到“期现联动”上,就显得简单化了。

它不光涉及到远期、期货、期权等金融工具;也涉及到商品、资金、汇率、利率、基差等影响成本上的构成因素;还会涉及到报价、交易、套保、结算和交割等业务环节。

综上,大宗商品套期保值业务需要将金融工具、价格要素、业务环节进行不同组合,以控制风险,实现风险管控的目标。

然而实际运用中,众多大宗商品企业因缺乏期货套保专业人才,难以根据自身现货交易状况开展期货套保做好价格波动风险管理,且人工操作难以控制期货套保的相关风险。

2015年,部分国际国内风险管理技术公司向实体企业领域引入了国外的量化风险管理模型和CTRM风险管理系统,直接带来了一些专业技术标准,例如在险值模型、最优套期比率模型,使这些模型进入行业应用。

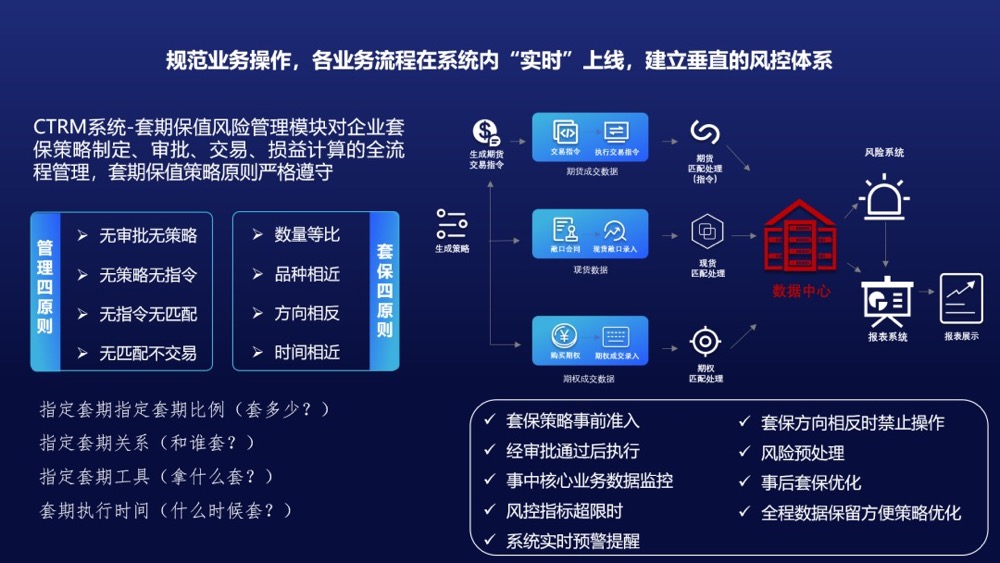

在千变万化的市场中,有着多年助力大宗商品企业运营及风险管理数字化服务提供商智慧304永利代理采用了大数据、微服务等技术手段,搭建智能数据管控平台,实现期货、期权、远期等风险指标的实时计算,通过工作流程大联动、串接各个业务环节集成OA系统,实现企业内部高度协同,建成了事前风险评估、事中实时管控、事后追溯复盘的全过程管理系统——智慧304永利代理CTRM系统。

智慧304永利代理CTRM系统通过对行业、对价格的研究,整合大宗商品流通过程中包括不限于在线仓储、精准查询、安全交割、大宗交易、价格风险、风险管理等在内的全流程实现数字化,在满足监管的前提下,助力企业搭建专属于大宗商品行业的风险管理防护体系,将企业内部办公协同、仓储物流、业务管理、衍生品交易风控、套期会计等多个垂直解决方案集于一体,全员协同办公,风险管理从上至下高效落地,为大宗商品企业的内控、交易与风险管理保驾护航。

同时通过期现匹配、业务流程OA驱动、风险整体计算等方式持续优化OA审批流程,通过系统和OA数据互联互通,使得风险管理从上至下高效落地,达到从业务员、交易员、风控、合规、行政、财务、到高管等多部门人员高度协同的目的,实现期现风险一体化管理,助力企业制定前期的制度搭建,针对企业的需求和市场情况制定适合企业发展的专业套保方案。

将套期保值与购销存业务、财务会计核算、内控监管有机结合,对敞口和衍生品头寸进行匹配,通过现货和衍生品的波动率计算合适的套保比率设置、资金的预警、开仓品种、合约的控制、开仓比例的控制、止盈止损的控制等对衍生品交易进行严格的控制,并覆盖企业运营过程中事前、事中、事后各个环节的风险分析引擎,从审批程序、交易流程、风险管理、定期报告等多个角度为企业运营管理助力,通过系统标准化流程,真正做到期现一体化管理,帮助企业有效的实现风险管理,同时在保值过程管理、持仓风险评估及保值结束后的效果评估和反馈等流程上提供全面的服务。

大宗商品交易和风险管理系统(CTRM)已经成为大宗商品企业针对风险管理的解决方案中的不可或缺的工具。

武汉智慧304永利代理数据科技股份有限公司 版权所有@Copyright 2019