疫情以来,随着大宗商品贸易进入“微利时代”,期货套保成为各大贸易企业必备的风险管理工具,灵活运用期货套保也成为贸易企业扩大业务规模、增加业务收益、提升客户黏性的必备手段。

然而,去年的道道全、金龙鱼、秦安股份、金麒麟、恒邦股份、豪悦护理到今年“浙江好岳父”的金字火腿,还有近日因披露了第一秀度报表大跌的宁德时代等等却在爆雷不断。

在分析以上公司的信息披露文件时,我们发现了这些公司在套期保值中的一些共性问题:

共性一:几乎所有的上市公司公告都将企业经营资产的风险管理业务的套期保值方法披露为一项投资业务。

共性二:和实业相比,套期市场复杂得多。企业风险管理意识和风控能力不足,企业内部没有一套完整的制度及流程,很容易做着做着就当成一个投资工具,偏离了初心,持仓品种与主业毫不相关,导致不妥的后果就是将套保做成了投机。

共性三:企业在期货盘面建立虚拟库存或者在期货端进行预销售时,现货端无法马上进行一对一的挂勾,上市公司又必须在出现损益超过监管层标准时进行信息披露,一般企业做法是把期货端的盈亏计入到公允价值波动和投资损益中,期现业务分离也是导致大家经常看到套保亏损这类新闻的原因之一。

共性四:在实际操作当中,套期保值并非机械地买现货抛期货,企业需要有专业的团队,根据套期保值中现货净头寸、价格趋势、基差水平三大变动要素,分析企业的风险类型、规模与侧重点等方面设计不同的套期保值策略建立相应模型,然而多数企业缺乏相应的金融人才。

当然,以上几大共性,也是目前多数大宗企业参与套期保值时最容易碰到的几大痛点。

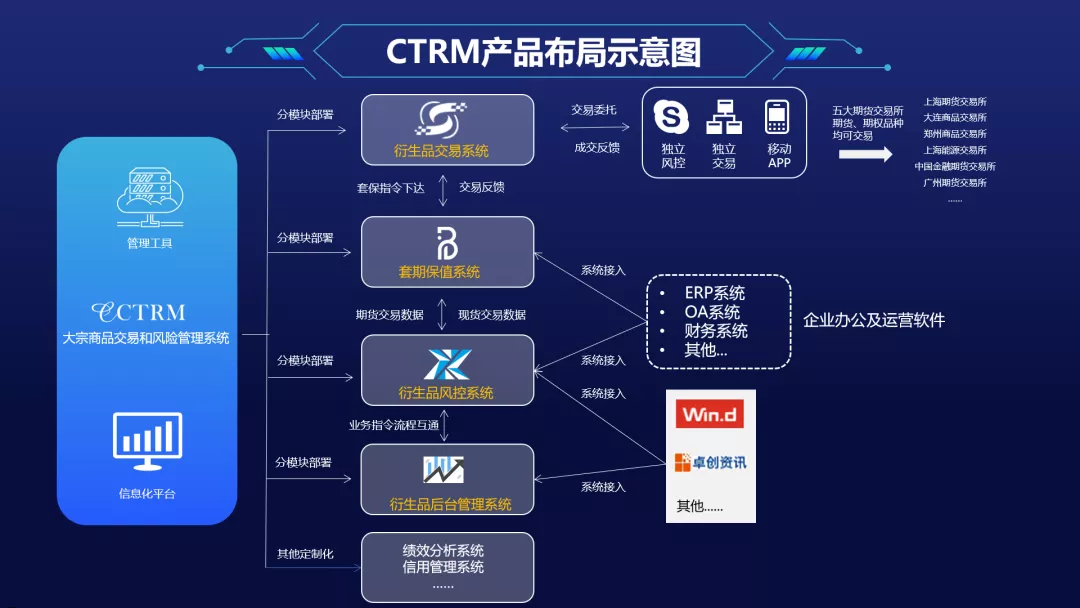

智慧304永利代理CTRM系统将套期保值与购销存业务、财务会计核算、内控监管有机结合,对敞口和衍生品头寸进行匹配,在满足监管前提下,搭建覆盖企业运营过程事前、事中、事后各个环节的风险分析引擎,从审批程序、交易流程、风险管理、定期报告等多个角度为企业运营管理助力,通过系统标准化流程,将现货、衍生品、风险管理融为一体,构建数据仓库,期现一本账,一键核算盈亏数据,真正做到期现一体化管理,帮助企业有效的实现风险管理,同时在保值过程管理、持仓风险评估及保值结束后的效果评估和反馈等流程上提供全面的服务。

令人欣喜的是,经过多年的发展,我国已有一大批龙头企业,已经建立了完备的套保体系,并在多年的实践中积累了丰富的经验,对工具也有了理性的认知。

截止今年3月底,已有近百个实体企业利用期货套保工具,为产业上下游企业管理价格波动风险提供应对策略。

如江西铜业2020年年报显示,公司持有远期外汇合约、利率互换合约、商品期权合约和商品期货合约等多种套期工具。

再如宝钢股份,公司日前披露2022年开展金融衍生品业务的计划,除商品套保外,还拟开展多币种交叉远期、利率掉期、挂钩金融衍生品的结构化理财产品等。

航空公司如中国国航、南方航空、东方航空、华夏航空等,为了控制成本,常年会对航油、外汇及利率等进行套保。

房地产龙头万科也有参与套保,主要由子公司开展外汇交易。

石化行业龙头恒逸石化日前披露,今年的套保额度为不超过16亿元。恒力石化也公告,为规避原油和产品价格的大幅波动对公司带来的影响,预计在33亿元额度内开展套保交易。

随着一些新期货品种的上市,各行业的龙头公司也有了对冲的有效工具。“红枣第一股”好想你于2019年开始参与红枣期货的交易。

而在生猪期货推出之后,牧原股份、双汇发展等产业链公司也纷纷启动商品套保业务。

武汉智慧304永利代理数据科技股份有限公司 版权所有@Copyright 2019